どうも、サンモトです

少し前に、2023年の確定申告(2022年分)を完了しました。

「今回で2度目の確定申告になります(-_-)」

「前回は初めて電子申告&ふるさと納税に挑戦しました」

「今回は前回出来るようになったことを引き続きやりつつ、新たに“外国税額控除”というものに挑戦してみました」

「“外国税額控除”は大雑把に言うと外国で生じた所得に課される税金を取り戻す(二重課税を排除する)作業になります」

「私は資産形成のためにネット証券で株式投資をしており、外国株の配当金には国外の税率が課されているため、この制度を利用できることに気付きました」

「初めての“外国税額控除”への挑戦記念も兼ねて、どのようなことをしたのかを記事に書き残しておこうと思います」

↓初めてやってみた『電子申告』と『ふるさと納税』の記事はこちら。

“外国税額控除”とは

まずは“外国税額控除”について。

“外国税額控除”とは、外国で課税された金額(外国所得税)を日本で納める所得税から控除する仕組みになります。

「税金の課税方式には居住地国課税と源泉地国課税の2つの方式があり、『居住地国課税は居住地を置いている国の税制に従って課税する方式』で『源泉地国課税は所得が生じた国で課税を行う方式』になります」

「ほとんどの国がこの2つの方式を採用しているため、『該当する1年間の所得が生じた場所が国内or国外であっても同じ所得として所得税が課せられる』ことになります(これを全世界所得課税方式と言うそうです)」

「例えば日本に住んでいる人が米国の株式を保有していて配当金を受け取った場合、その配当金には米国で課税(10%)された後、日本でも課税(20.315%)されることになります」

「所謂“国際間の二重課税”と呼ばれるもので、“外国税額控除”はこの問題を解消するための手続きになります」

“外国税額控除”の手続きは確定申告で行われ、控除を受けるためには確定申告書に該当金額の記入や必要書類の添付をして提出しなければなりません。

“外国税額控除”を利用することで日本で納める所得税から外国所得税相当額の控除を行いますが、控除額には限度があるので、所得税・復興特別所得税・住民税(道府県民税+市町村民税)の順に各控除限度額まで控除できます。

なので“外国税額控除”の対象になる金額によっては控除限度額を上回る(もしくは控除枠を使い切れずに余る)場合がありますが、その場合は翌年以降3年間の繰り越し手続きができます。

「控除限度額を求める算式や必要書類の作り方などはややこしく、私もわかりやすく説明できるほど理解はできていないのでここでは省きます(-_-)」

「YouTubeに外国税額控除の解説動画がいくつかあったので、それを参考にさせてもらいました」

※外国所得税には“外国税額控除の対象になるもの”と対象にならないものがあるため、詳しくはこちらの国税庁Webサイト『No.1240 居住者に係る外国税額控除』をご覧ください。

「外国税額控除の対象になるかどうかを厳密に知りたい場合は税理士などの税についての専門知識を持っている人に相談するのが確実です」

「少なくともある程度は自分で調べたりする手間がかかるので、その苦労に見合うかどうかで利用を検討するのが良いと思います」

「外国税額控除はざっくり言えば『この部分の所得には外国で課税されているので、その分だけ日本で納める税金を減らさせてください(T‐T)』というものです」

「きちんと手続きできるならお得な制度ですが、絶対にしなければならないというものでもありません」

「『多少の損には目をつぶる(-_-)』『労力に見合わないから別に良い(-_-)』」

「こう判断したなら、利用しないというのも立派な選択だと思います」

「私の場合はネット証券で外国ETF(上場投資信託)と投資信託を積み立てているだけなので比較的わかりやすかったこともあり、今回挑戦してみることにしました」

「私のような会社員で資産形成のために投資をしているという人は、利用できるなら挑戦してみる価値はある制度だと思います」

確定申告で“外国税額控除”をやってみた

それでは確定申告の“外国税額控除”で実際にやったことを画像を使いながら解説してみようと思います。

話を出来るだけシンプルにするために“外国税額控除”以外のことには極力触れません(-_-)

- 確定申告書 第1表・第2表(分離課税の場合は第3表)

- 外国税額控除に関する明細書(居住者用)

- 源泉徴収票

- 特定口座年間取引報告書

「“外国税額控除”の手続きには上記のものが必要になります」

「『確定申告書』と『外国税額控除に関する明細書(居住者用)』は確定申告書作成コーナーの案内に従って記入していれば自動で作られる書類なので、確定申告をする前だと手元にはありません(以前に作って提出したものがあるなら保管しておく必要があります)」

「国税庁のWebサイトにPDF形式のサンプル『外国税額控除に関する明細書(居住用)』があるので、どのような書類か気になる人は確かめてみてください」

「会社員の人はとりあえず『源泉徴収票』と『特定口座年間取引報告書』が手元にあれば“外国税額控除”の手続きは問題なく出来るはずです」

「『源泉徴収票』は会社から貰えるので、確定申告の時期が来るまで捨てずに保管しておいてください」

「『特定口座年間取引報告書』は口座を開設した証券会社が発行してくれるもので、その口座内の金融商品の取引記録(1年分)をまとめた書類になります」

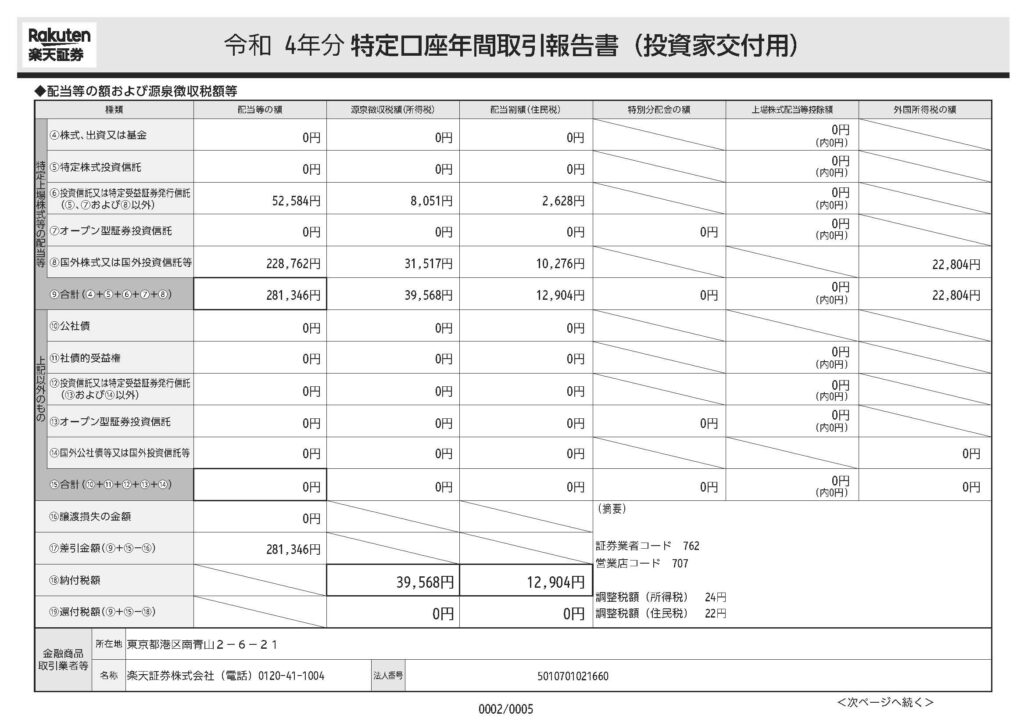

↓『特定口座年間取引報告書』はこんな感じの書類です。

「これは実際に私が利用している楽天証券の『令和4年分特定口座年間取引報告書』(2022年分)の画像です」

「私は電子申告をしているため電子書面で受け取っていますが、紙の書類でも発行してくれます」

「特定口座の源泉徴収ありで口座を開設しておけば証券会社が作成して交付してくれるので、こちらが特にやることはありません(-_-)」

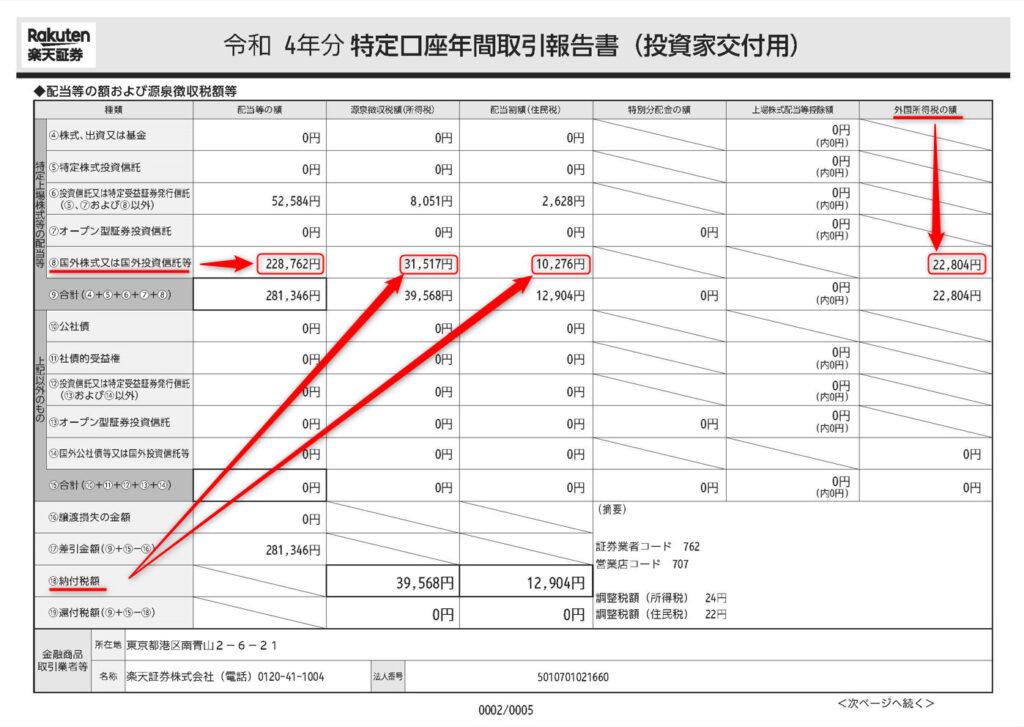

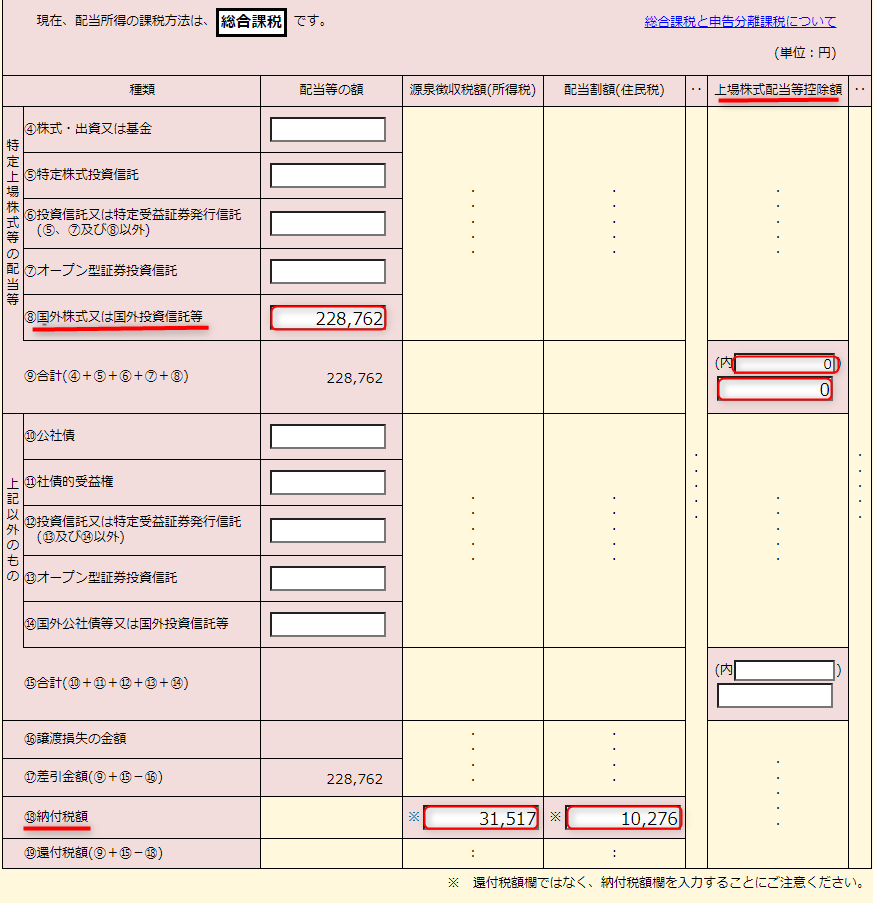

↓この『特定口座年間取引報告書』には色々なことが書かれていますが、“外国税額控除”で使用するのは赤く囲んだ部分の金額になります。

「“外国税額控除”の手続きで使用するのは、上図の右端にある『外国所得税の額』と左端の『⑧国外株式又は国外投資信託等』の金額、下図の『⑱納付税額』の金額になります」

「国外の所得しかない場合は黒枠で囲まれている合計金額をそのまま書けば良いのですが、私はJ-REIT(日本の不動産投資信託)も少し持っているので『⑥投資信託又は特定受益証券発行信託』の欄にも数字が書かれています」

「これは日本国内の所得なので、今回の“外国税額控除”には関係のない金額になります(-_-)」

「“外国税額控除”はあくまで国外での所得に対するものなので、国内の所得がある場合はその分は差し引いて計算しないと数字がおかしくなります」

この赤枠で囲った部分の数字を、確定申告書を作成する時に転記していきます。

↓まずは国税庁の確定申告書作成コーナーに行き、申告書等の作成を選択します。

「給与所得のみの会社員の人は基本的に左端の赤い所得税の申告書を選択して先に進みます」

「これは“医療費控除”やふるさと納税の“寄付金控除”をする場合でも同じです」

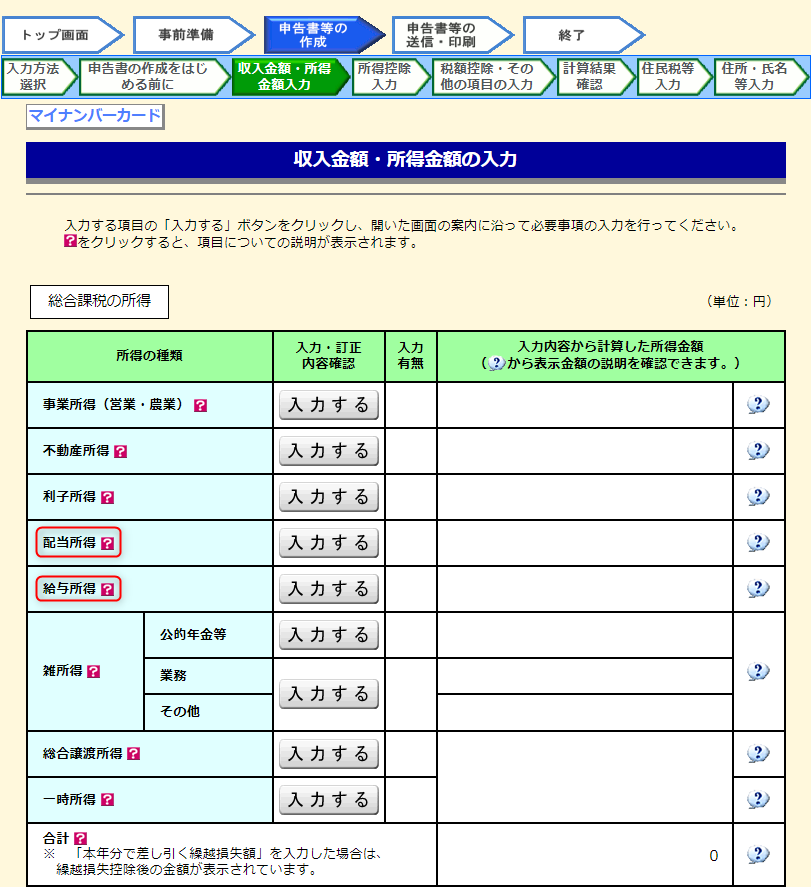

↓案内に従って事前確認を済ませると『収入金額・所得金額の入力』ページに進みます。

「赤枠で囲った給与所得の欄は会社から貰った源泉徴収票を元に記入します」

「【入力する】をクリックすると記入用のページが出てくるので、案内に従って記入していけばOKです」

「“外国税額控除”に関する情報は配当所得の欄に記入していきます」

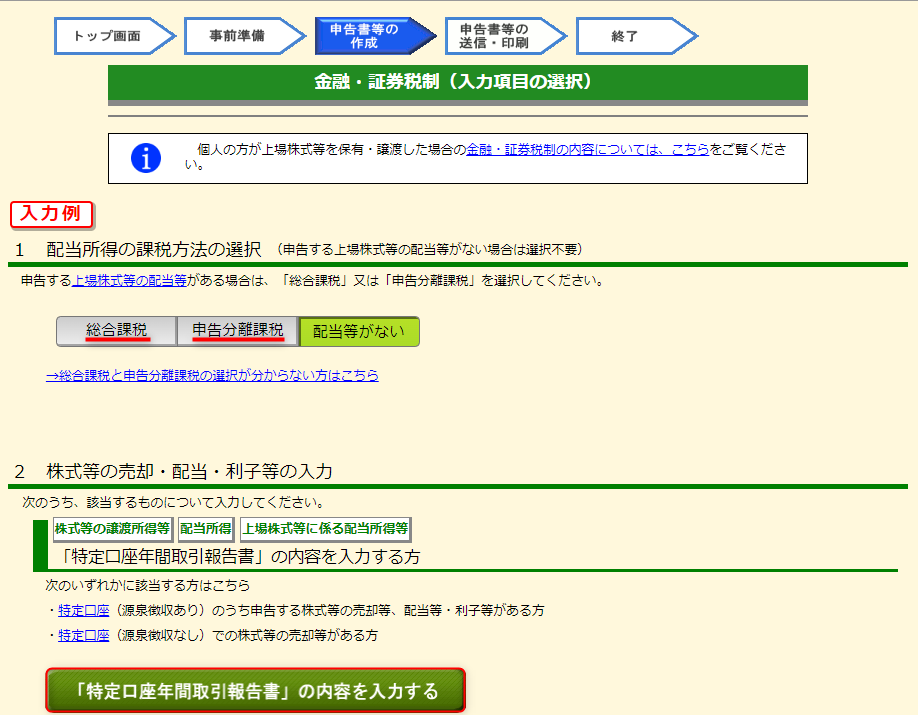

↓配当所得の【入力する】をクリックすると『金融・証券税制(入力項目の選択)』に進みます。

「配当所得の課税方法の選択で『総合課税』か『申告分離課税』のどちらかを選ぶ必要があります」

「大抵の会社員の場合は『総合課税』を選択するとお得になると思います(-_-)」

「課税方法の選択は後からでも変更することは出来るので、最終的な控除額の確認をしてからどちらがお得になるかの判断をすれば良いと思います」

「『総合課税』と『申告分離課税』のどちらかを選んだら、下図の『「特定口座年間取引報告書」の内容を入力する』をクリックします」

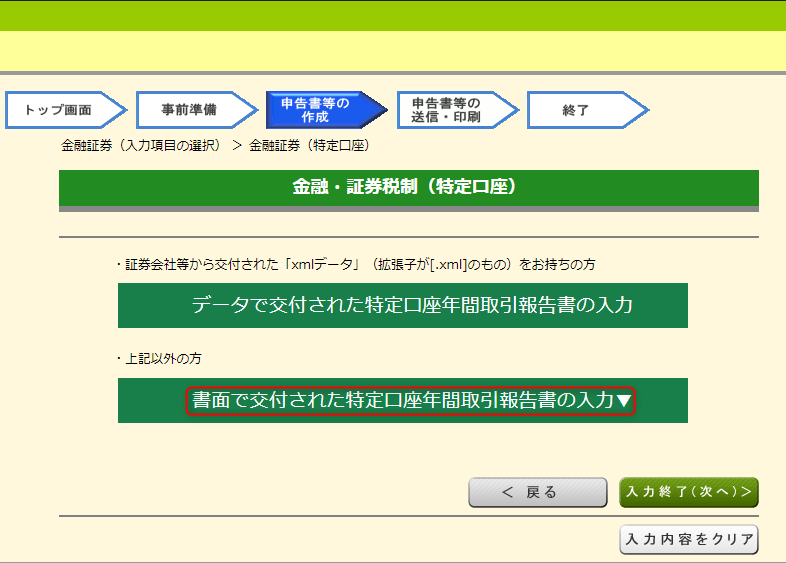

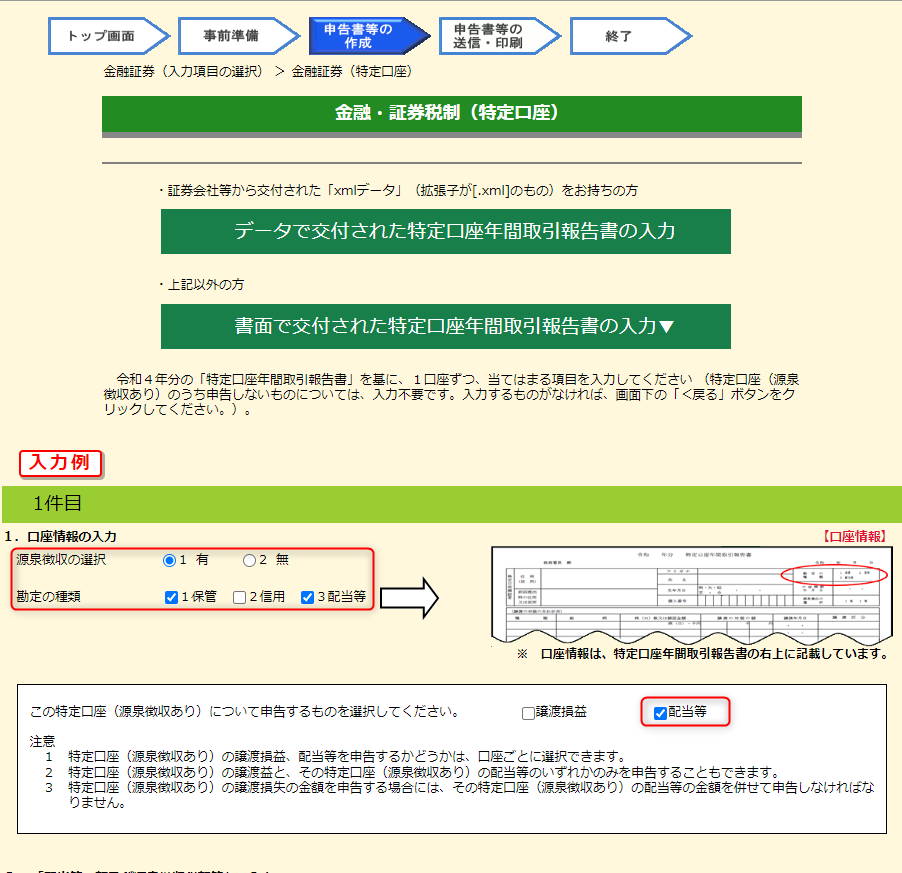

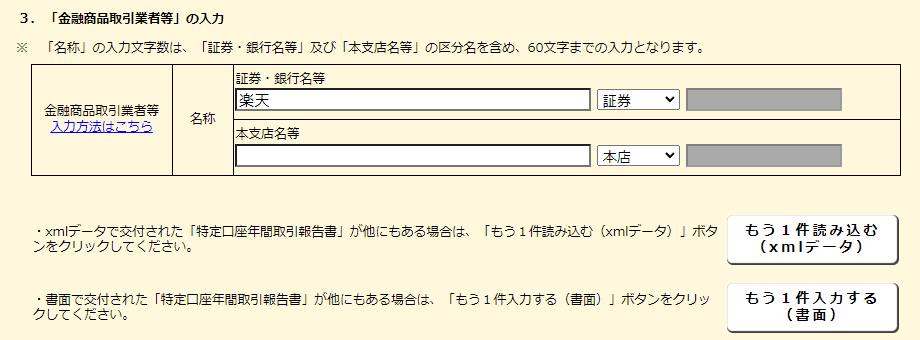

↓『「特定口座年間取引報告書」の内容を入力する』をクリックすると『金融・証券税制(特定口座)』に進みます。

「【書面で交付された特定口座年間取引報告書の入力】をクリックすると口座情報の入力という部分が出てくるので、自分の特定口座年間取引報告書に記載されている通りに選択すればOKです」

↓下にスクロールしていくと『「配当等の額及び源泉徴収税額等」の入力』欄があるので、赤枠で囲った部分を記入します。

「ここも特定口座年間取引報告書に書いてある数字を転記すればOKです」

「上場株式配当等控除額の部分はどちらも0で記入します」

「このページでは日本での納付税額を記入します(外国所得税の額は記入しません)」

↓更に下にスクロールしていくと『「金融商品取引業者等」の入力』欄と記入した金額の計算結果が出ているので確認します。

「『「金融商品取引業者等」の入力』は自分が開設している証券口座の情報を書けばOKです」「私の場合は楽天証券の本店になります(-_-)」

「記入が済んだら赤枠で囲った【入力終了(次へ)】をクリックするのですが、そうすると上の真ん中辺りに変な表示が出てきます」

「これはそのままOKを押して進んでもらって構いません」

「この表示は日本で払っている所得税の源泉徴収税額が15.315%の金額になっていないということ言っているのですが、下の方にスクロールしていくと注意書きで外国所得税の額がある場合は15.315%にならない場合があると書いてあります」

「なぜかというと外国の配当金にかかる日本の所得税率(15.315%)は外国の税率(この場合は米国の10%)が差し引かれた金額にかけられるので、実際には13.8%になるからです」

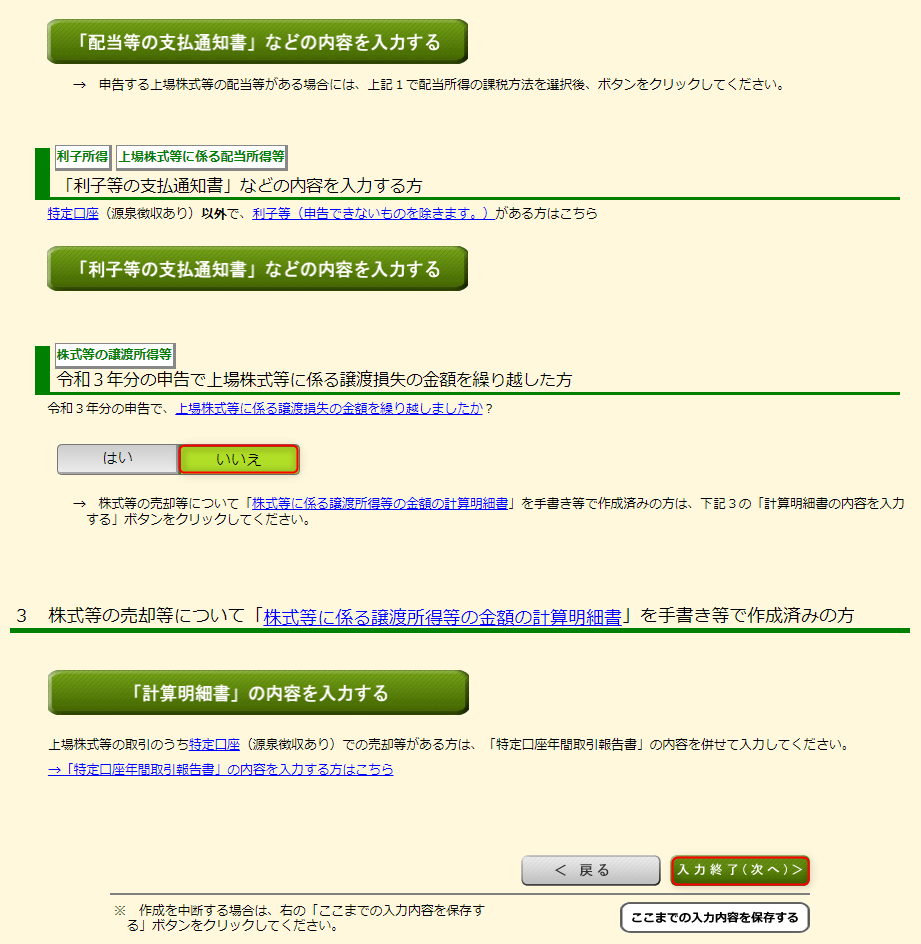

↓OKを押すと『金融・証券税制(特定口座)』のページに戻ってくるので、下にスクロールしていきます。

「【令和〇年分の申告で上場株式等に係る譲渡損失の金額を繰り越した方】という欄があるので、いいえを選択して【入力終了(次へ)】をクリックします」

↓すると『収入金額・所得金額の入力』のページに戻ってくるので、記入した金額が反映されているかを確認します。

「今回は総合課税の課税方式を選択しているので、上図【総合課税の所得】の配当所得の欄に金額が反映されて、下図【分離課税の所得】の上場株式等に係る配当所得等の欄には金額が出ていません」

「分離課税の課税方式を選択した場合はこの逆の表示になります」

↓問題なければ【入力終了(次へ)】を押して、次の『所得控除の入力』に進みます。

「このページではふるさと納税の“寄付金控除”や“医療費控除”などの所得控除を行います」

「“外国税額控除”はこのページにはないので、下にスクロールして【入力終了(次へ)】を押して次のページに行きます」

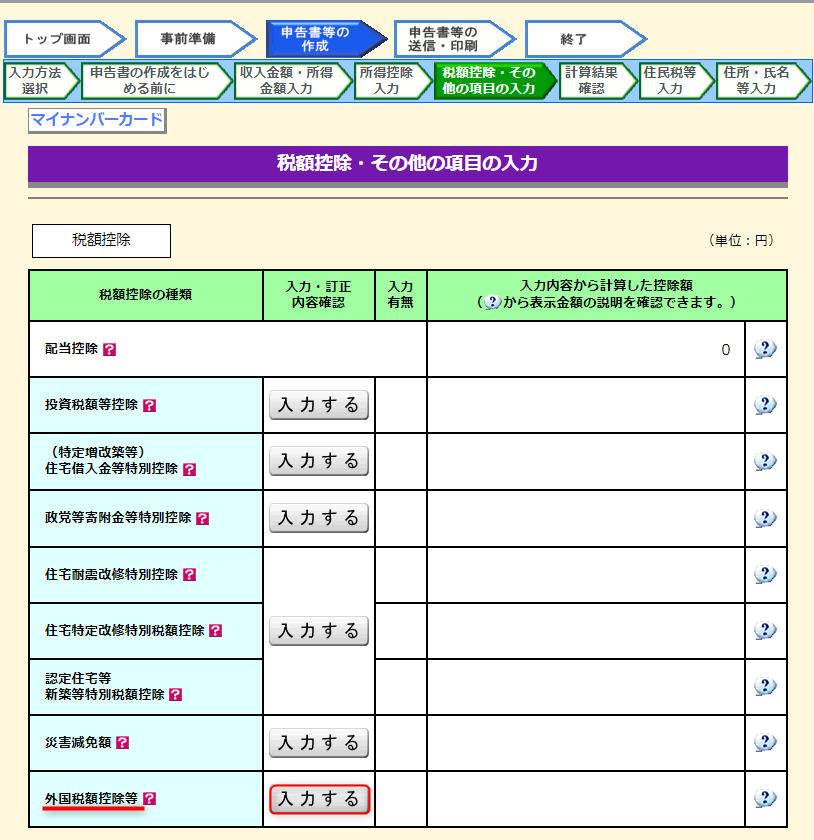

↓次の『税額控除・その他の項目の入力』に外国税額控除等の欄があります。

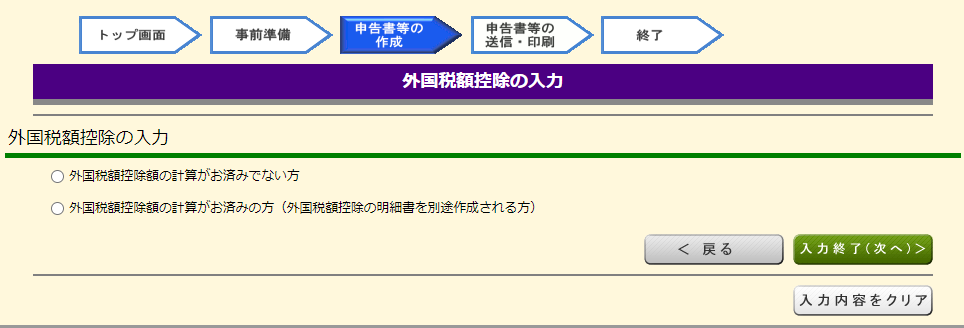

↓【入力する】を押して進むと、『外国税額控除の入力』に行きます。

「外国税額控除額の計算がお済みでない方に✅を入れると下に計算入力のフォーマットが出てきます」

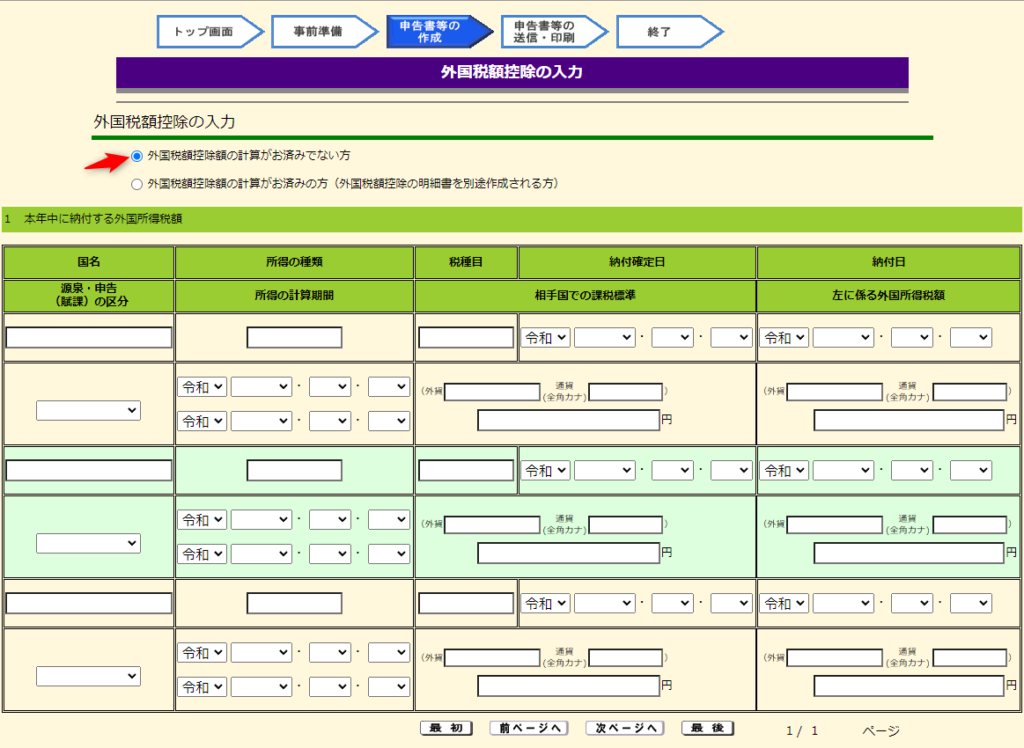

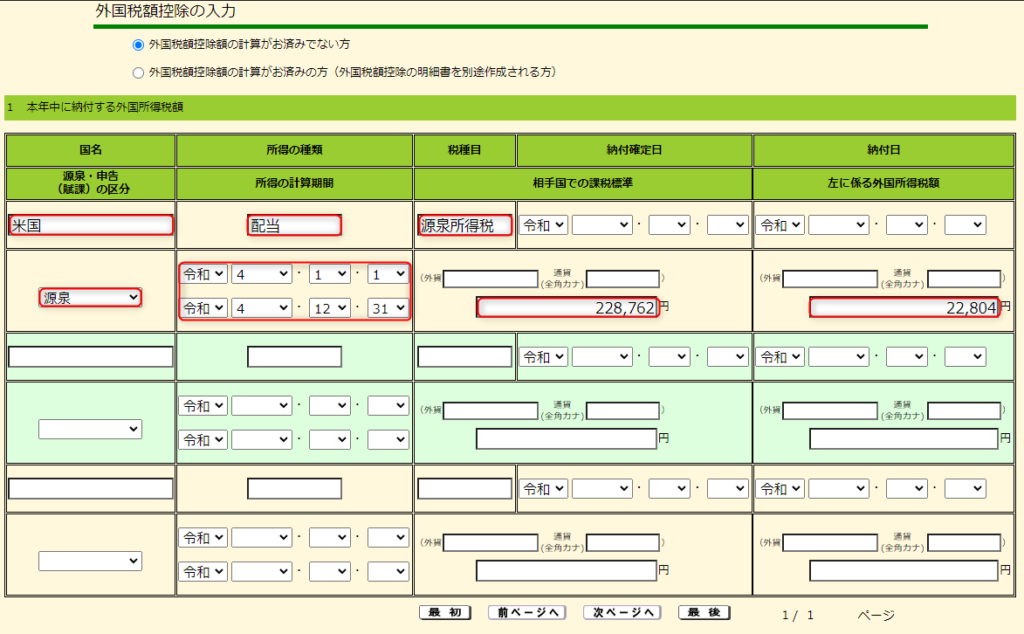

↓各項目に必要な情報を記入していきます。

「左端の列から順に解説していきます(-_-)」

「国名は配当を受け取った国のことなので、私の場合は米国になります(表記は“アメリカ”でも“米国”でもどちらでも良いです)」

「源泉・申告の区分は源泉を選びます(配当金は源泉徴収で取られているため)」

「2列目に移動して所得の種類は配当、所得の計算期間は確定申告する年の1月1日~12月31日までになります」

「3列目の税種目は源泉所得税と記入して、日付は特に入れなくても問題なく進むので空白にします」

「相手国での課税標準は外貨と円の2つの入力欄がありますが、円の部分だけを入力すればOKです(米国の配当金の合計金額を記入します)」

「右端の4列目の納付日も同じように空白のままで問題ありません」

「左に係る外国所得税額も円の入力欄に外国で課税された金額(外国所得税)を入力すればOKです」

「他にも別の国からの配当がある場合は同じように記入していくという流れになります(-_-)」

↓計算入力のフォーマットに記入し終えたら、下にスクロールして【調整国外所得の計算】の欄に金額を入力します。

「この欄は国外所得の合計金額がいくらかを記入することになります」

「私の場合は米国の配当金のみなので、米国の配当金の合計金額を記入するだけです」

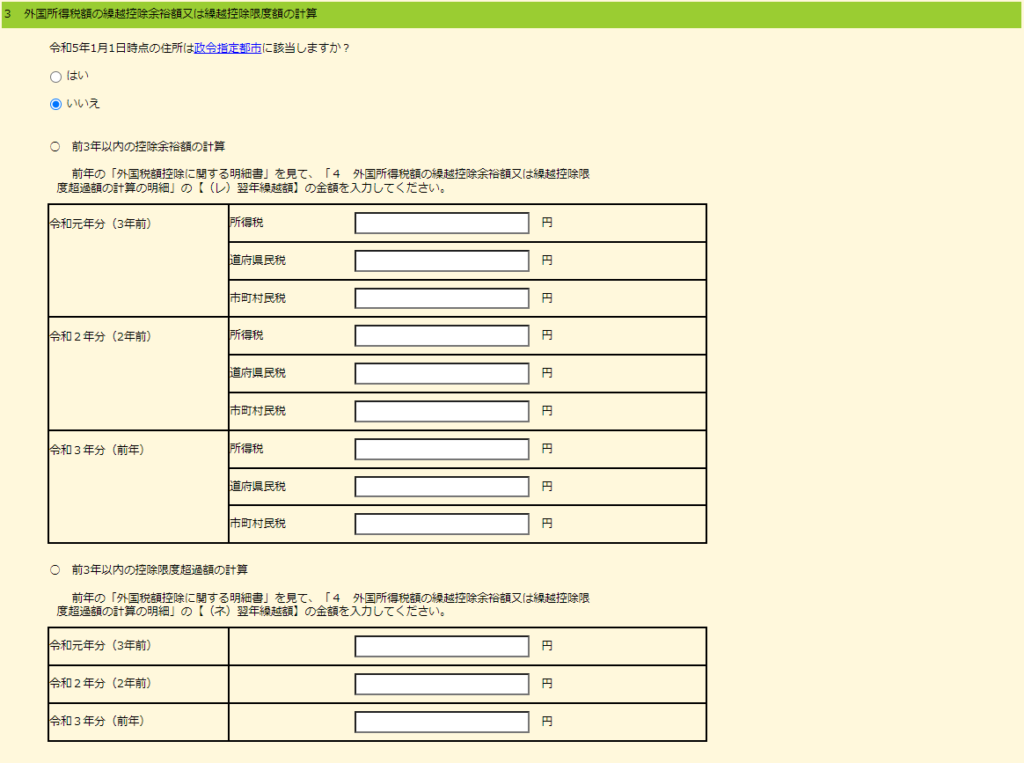

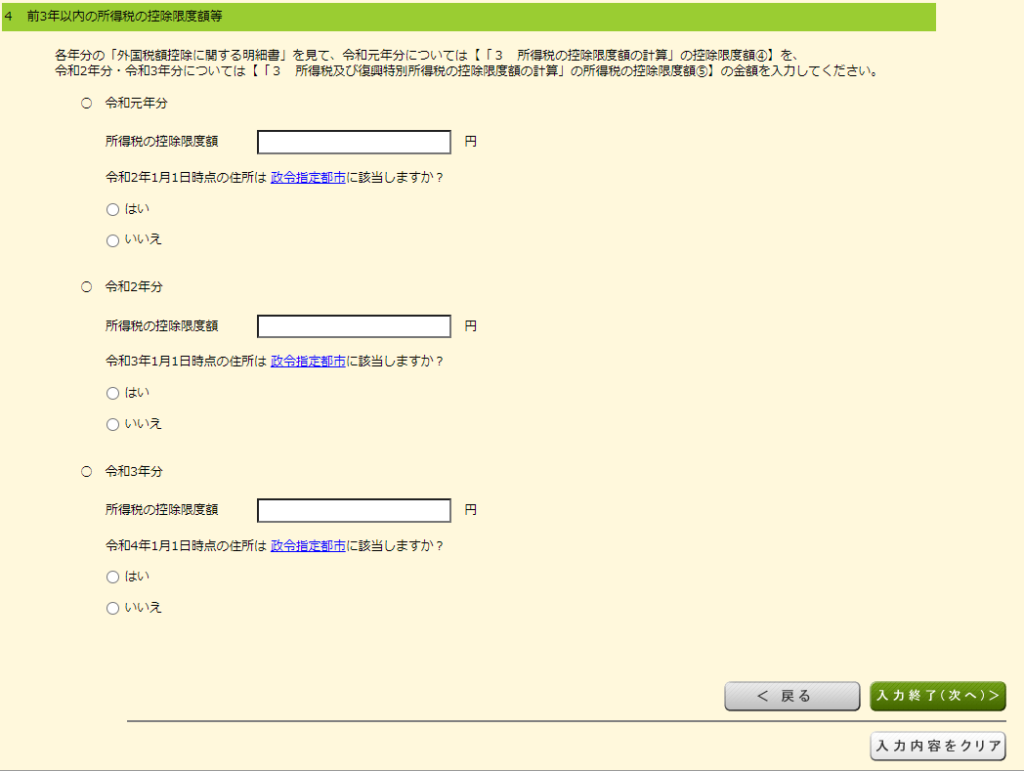

↓【調整国外所得の計算】を入力したら下にスクロールしていきます。

「『住所が政令指定都市に該当しているか?』に対して“はい”か“いいえ”を選べば良いだけです」

「『外国所得税額の繰越控除余裕額又は繰越控除限度額』に関しては、初めて“外国税額控除”をする人には関係ありません(-_-)」

「繰越控除余裕額又は繰越控除限度額は2回目以降の手続きに関係するものだからです」

↓記入し終えたら【入力終了(次へ)】を押して進みます。

「『税額控除・その他の入力項目』に戻ってくるので、外国税額控除等の欄に金額が反映されていればOKです」

「後は最終的な還付金額を確認して、問題なければそのまま提出すれば確定申告は完了です」

“外国税額控除”をやってみた感想

以上、『初めて“外国税額控除”に挑戦してみた』についての記事でした。

今年も無事に確定申告の作業を終えることができてホッとしています。

相変わらず確定申告はややこしいことばかりなので嫌いです(-_-)

ただ、こうした小さな積み重ねが生活をより良く変えていくキッカケになるんだろうなと最近は思えるようになりました。

面倒くさいし、出来ればやりたくないのは変わりませんが、これからも自分の生活を良くしてくれそうなものはどんどん試していくつもりです。

そこで学んだことをこんな風に文章にして書き残しておくことで、自分の成長を実感していきたいと思います。

「お得な制度はどんどん活用していこう!」

おわり〼

コメント